モラルハザード

中国の資本市場では、創設以来、モラルハザードが問題となっている。 基本的には、負債を返済することができない倒産企業が出れば、政府が常に救済策をまとめてくれ、株価が下がり過ぎれば、政府チームが介入して株式を買ってくれ、相場下落の圧力を和らげるために、規制当局がルールを変更したり新規発行を制限してくれるという考え方である。 この根底にある考え方は、政府の後ろ盾があるため、投資家が実際にリスクを適切に織り込んだことがなく、企業のファンダメンタルズのみを見ていることを示している。 そのような政府の支援の強さについての想定は、財政部が所有する金融大手の華融資産管理の無残な業績で厳しい試練に立たされている。

モラルハザードの議論は、あまりにも誇張されている可能性がある。 株式市場では、このような政府介入への信頼があっても、大変な過熱相場の後の大暴落は防げなかった。 それでも20年以上にわたり、株式市場の規制当局は、流通市場のセンチメントと市場の方向性に直接反応して、新規発行承認の可否を決めている。 2015年の暴落への対応では、市場に関するネガティブなニュースの禁止から、1,000社以上の企業にまたがる数百億ドル規模の国による直接購入まで、非常に幅広い措置が取られた。 債券市場においては、いかなる借り手も債務不履行にはならず、トラブル時には必ず何らかの救済措置が取られ、投資家、特に個人投資家は必ず補償されると、常に想定されてきた。 それは、国営企業、たとえ中央国有企業であっても、政府と同じレートで借りることができたという意味ではなく、国債発行に対して常に幾分のスプレッドがあったが、社債発行に関して債務不履行が現実の懸念であるとは全く想定されていなかったし、国の傘下にある企業についてそうでないのは明らかであった。 国債以外の債券の表面利率が高かったのは、リスクを加味したデフォルト・リスクを計算したのではなく、流動性の欠如と税務上の取扱いの不利を補うためであった。 民間企業については、銀行システムが伝統的に主に国有企業を対象としていたため、高い金利は、民間企業の利用可能な借入先が限られていることを反映していることが多かった。 この問題は当局によって理解され、格付け機関の育成は、この課題を是正することも意図していたが、そこで起こったのは、ほとんどの債券と発行体がAAまたはそれ以上の等級になったということであり、企業がAAに格付けされていなければ、債券の発行や購入を制限される可能性があることを考えれば、驚くには当たらない。 その結果、業界全体が汚職にまみれ、企業が必要な格付けを確実に受けられるように、支払いがなされた。

今世紀の変わり目には、格付けとモラルハザードはあまり問題ではなかった。 かつては、主要な発行体が、財政部と国有開発銀行しかなかったが、現在では、銀行間債券市場には、数千の発行体から、幅広い満期の4万以上の異なる確定利付き証券が上場されている。 昔のやり方は、もはや適切ではない。 中国は債務不履行と無縁であったわけではなく、過去5年ほどの間に債務不履行が徐々に増加している。 システムにこれほど多くの負債があり、経済が減速しているのだから、どうしてそうならずにいられようか。 しかしながら、多くの企業が困難に直面して、債務を返済できなかったにもかかわらず、どの企業が国の支援を受けられるか否かについて、明確な指針がなかった。 国営企業は必ず救済され、民間企業は救済されないという初期のモデルは、魅力的だったが、間違いであった。 何千人もの労働者を雇っている地元の民間企業については、その倒産を防ぐために、地元の市長ができる限りのことをするのは必然であった。

しかし、華融に関する懸念は、単にもう一つの債務不履行の可能性の話ではなく、華融を瑞幸咖啡(Luckin Coffee)、康得新(Kangde Xin)、中国漢青林木(Sino Forest)、さらには安邦(Anbang)と一緒にして、これを改革時代に定期的に出てきた詐欺や過度に拡大した多くの企業の一つと考えるのは間違っている。 華融の問題は、中国の金融インフラの核心に及び、モラルハザードと国家支援の乱用がいかに経済の重荷になっているかを示している。

華融-金融における王族

華融資産管理は、20年以上前に誕生した。 事実上破綻した国有銀行のセクター全体の再編の一環として、中国工商銀行(ICBC)のパートナー・バッド・バンクとして設立された。 非常に単純化すれば、華融は、中央銀行から資金提供を受けて、中国工商銀行の不良債権を買い取り、その後の10年間に、不良債権を売却、再編、その他の方法で処理することになっていた。 その間、中国工商銀行は自由に事業を再成長させられるが、よりクリーンなバランスシートから始めることができる。

華融が果たしつつある役割は、グッドバンクほど顕著ではなかったが、財政部に所有されていることと、進行中の不良債権処理における中心的な役割によって、華融は、中国内で金融における王族となった。 頂点に直接つながっているが、皇太子ではなく、おそらく近い従兄弟か弟といったところ。 華融は、政府に所有されていることと暗黙の保証を最大限に活用し、資金基盤を拡大するあらゆる機会をつかんだ。 同社は、銀行の整理に特化した特別目的会社にとどまらず、中国経済が好況であるのを最大限に活かして、不良債権処理を超えて、新たなビジネスに進出した。 10年後、その債券は遠い将来にロールオーバーされ、同社は、最終的に2015年に香港に上場された。 この時期を通じて、同社は不良債権の信認を誇示し、バランスシートはどんどん大きくなり、従業員数も増えたため、同社の閉鎖は二重に困難になった。 華融は手に負えない会社で、2500億ドルを超えるバランスシート資産を積み上げ、500億ドル超の債券を発行し、頼小民会長は、何十ものアパート、愛人、文字通り現金が積まれた部屋が判明した後、汚職のために今年の初めに処刑された。 投資家は、同社がコースを外れたことを示す多くの初期兆候を見ていた。

現在の危機は、華融が香港上場要件の下で要求されている2020年の年次報告書を何度も発行し損ねたことに起因する。 その結果、同社の株は、2015年末に上場して以来67%下落していたため、取引を停止された。 同社には、約220億ドルのオフショア債券があったが、同社に返済が可能かどうかのうわさが渦巻く中、それら債券の価値は急落した。 ニューヨークタイムズ紙は、オフショアと国内両方の債券保有者が損失を被る可能性がある債務再編の可能性についても報じた。

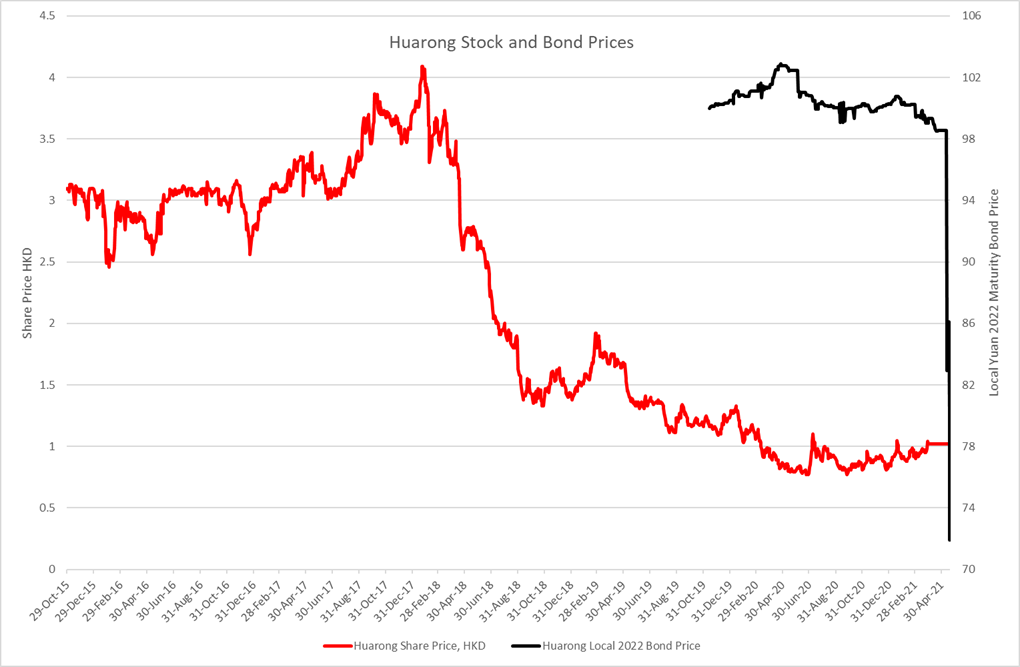

上場後の株価と最近の国内債券のパフォーマンスは、下記グラフの通り。

出典: WIND情報

巨額の負債に加え、長年にわたる経営の失敗と株価の低迷が、既に投資家を不安にさせていた。 しかし、報告の期限に間に合わず、株式取引が停止したにもかかわらず、華融の直接の所有者である中国政府は、同社への支持を表明するのが非常に遅かった。 国家保証が完全に期待されていた会社があったとすれば、それは華融であった。 金融インフラ内のキープレーヤーで、本部は金融地区のまさに中心にあり、財政部によって所有されていた。 投資家は、債務不履行を想像もしなかった。 やっと支援が行われたときには、遅くて不十分であった。 同社は債務の支払いが可能であり、正常に運営されているとの声明は、年次報告書を提出することさえできない状況では、信じ難い。

より大きな懸念

執筆時点では、華融の運命は依然はっきりしていない。 ここ数年、企業が倒産して、政府が言うことを聞かない実業家を抑えるために介入する例は数多くある。 国有企業債の不履行や、非常に異例な (小規模な) 銀行を破綻させるということさえあった。 しかし、最近の取引で債券が暴落したにもかかわらず、華融が同じ運命をたどるとは考えられないようだ(債券は流動性が非常に低く、価格が大きく変動する可能性があることに留意すべきである)。 株式は上場廃止となり、国以外の株主は現金化されるかもしれないが、債券の不履行や再編は、事実上、国家が債務不履行していることを意味する。 これは、華融が債務不履行に値しないということではなく、そのビジネスモデルは最初から欠陥があり、無謀に投資や融資を行い、他の市場であれば、債券はずっと前にジャンクとして償却されていただろう。

中国政府は、華融への対処で、市場にどのようなメッセージを送ろうとしているのだろうか。 モラルハザードの問題には対処しなければならないが、習近平氏とその金融分野のトップ達は、限定的であっても、このように著名な機関が債務不履行になることを本当に望んでいるのだろうか。 中国は世界金融危機以来、巨額の国内債務を積み上げてきた。 その数字は、目もくらむほどだ。 銀行部門の資産は、50兆ドル近く、経済規模の約3.5倍である。 地方政府の債務は、何兆ドルにも及び、まだほとんど規制されていないオフバランスシートの資産管理商品も同様である。 財政部債、政策銀行債、鉄道部債などの中央政府に直接帰属する債務は、依然としてGDPの約60%であるが、暗黙の政府保証を全て加えるとGDPの300%超に膨れ上がる。全ての債務と銀行システムは、中央政府が良好な状態を維持するという確信の上に成り立っている。 もし華融が倒産したら、生き残りや予算を賄うための借入による資金調達に、その存在自体を依存している省政府や地方政府は、どうなるのか。

この残念な話は、もっと大きな文脈で考えてみる価値がある。 中国の一部の評論家にとっては、中国経済が絶対的規模で米国を追い抜くだけでなく、人民元が米ドルの代わりに世界第一の準備通貨になるのは必然である。 華融の苦境により、二番目の考えが打ち砕かれたのは確かだ。 人民元がドルのライバルになるためには、中国が、資本規制を撤廃し、通貨価値やデフォルト・リスクを市場に決定させることが不可欠である。 もし中国が単に華融から手を引くか、少なくとも債券投資家に政府保証をもはや信じさせなければ、市場全体が再評価をして、資本逃避の亡霊が、再び金融システムの脅威となるだろう。 中国共産党のような一党独裁政権は、資本規制がない場合の、巨額の資本の流出や、金融界リーダーによる意思決定のまずさにより起こるパニックを受け入れることはできないだろう。

そして、これはグローバルな話なので、グローバル市場へのシグナル伝達の問題がある。 華融は、国から保証されているのか? それは答えるのが難しい質問であってはならず、実際、10年前であれば、勿論、答えは明らかにイエスだったろう。 しかし今では、その答えは、イエスだと思う(だと期待する)、といった感じである。 なぜ、巨大な国の機関が、年末の財務諸表を提出できなかったのか。 なぜ政府は、状況を明確にする意味のある声明を出すのにこれほど時間がかかったのか、あるいは明らかに同社が苦境に陥っていたときに、実際にもっと早く行動を起こさなかったのか。 この情報不足やコミュニケーションの失敗は世界が本当に期待する世界の次の準備通貨発行国のものなのだろうか。 勿論、違う。 中国共産党と中国の金融界のリーダー達は、オープンで直接的な形で、世界と関与する準備ができていない。

華融は、失敗したビジネスモデルを運営する失敗した企業だ。 同社は、10年間継続した後、依然として残る損失は全て国によって償却して、徐々に終了させるべきだった。 その代わりに、華融や他の資産運用バッドバンクの経営陣は、適任でないあらゆる種類の金融ビジネスに拡大することを許された。 彼らは、見かけ上の国家保証を利用して、返済できない巨額の債券を発行した。 それは、まさに現代における中国の金融管理の失敗物語であり、国家が、不良債権を償却して、市場に経済のファンダメンタルズに基づいて資本を配分することを任せることに消極的であることによって起こった。 中国の経済成長は、長期間にわたり目覚ましいものがあるが、その成長の金融的な基盤が脆弱なのは確かである。 欠陥は、何年も前から知られていたが、今は、それが金融インフラの心臓部を直撃している。

カテゴリー

最近の投稿

- 習近平の思惑_その3 「高市発言」を見せしめとして日本叩きを徹底し、台湾問題への介入を阻止する

- 習近平の思惑_その2 台湾への武器販売を躊躇するトランプ、相互関税違法判決で譲歩加速か

- 習近平の思惑_その1 「対高市エール投稿」により対中ディールで失点し、習近平に譲歩するトランプ

- 記憶に残る1月

- 高市圧勝、中国の反応とトランプの絶賛に潜む危機

- 戦わずに中国をいなす:米国の戦略転換と台湾の安全保障を巡るジレンマ

- トランプ「習近平との春節電話会談で蜜月演出」し、高市政権誕生にはエール 日本を対中ディールの材料に?

- A January to Remember

- Managing China Without War: The U.S. Strategic Turn and Taiwan’s Security Dilemma

- 「世界の真ん中で咲き誇る高市外交」今やいずこ? 世界が震撼する財政悪化震源地「サナエ・ショック」